Teknik Analiz Nedir?

Teknik Analiz Nedir, yatırımcıların finansal piyasadaki fiyat hareketlerini analiz etmek ve gelecekteki fiyat yönelimlerini tahmin etmek için kullandıkları bir yöntemdir. Bu analiz yöntemi, geçmiş fiyat verilerine dayanır ve fiyat grafiklerini, teknik göstergeleri ve formasyonları inceleyerek piyasanın mevcut durumu hakkında bilgi sağlar. Forex, hisse senetleri, kripto paralar gibi birçok piyasada kullanılır.

Teknik Analizin Temelleri

Teknik analiz, geçmiş fiyat hareketlerinin gelecekte de benzer davranışlar sergileyeceği varsayımına dayanır. Yatırımcılar, fiyatların belirli bir trendi izlediğini ve piyasa katılımcılarının tepkilerinin tekrarlanacağını kabul ederler. Bu nedenle teknik analiz, geçmiş fiyat verilerine bakarak gelecekteki fiyat hareketlerini tahmin etme amacı taşır.

| Teknik Analiz Temelleri | Tanım |

|---|---|

| Fiyat Hareketi | Piyasadaki tüm bilgiler fiyatlara yansır. |

| Trend | Fiyat hareketleri belirli bir trendi izler. |

| Tarih Tekerrür Eder | Geçmişte oluşan fiyat hareketleri gelecekte de oluşabilir. |

Teknik Analiz Yöntemleri

Teknik analizde kullanılan yöntemler genellikle iki kategoriye ayrılır: Gösterge (indikatör) bazlı analiz ve formasyon bazlı analiz. Bu iki yöntem de yatırımcılara fiyat hareketlerini daha iyi anlama ve piyasa trendlerini yakalama fırsatı sunar.

- Gösterge Bazlı Analiz: Teknik analizde en yaygın kullanılan araçlardan biri teknik göstergelerdir. Göstergeler, geçmiş fiyat ve hacim verilerine dayanarak gelecekteki piyasa hareketlerini tahmin etmeye yardımcı olur.

- Formasyon Bazlı Analiz: Grafiklerde belirli şekillerin ve yapıların oluşması, gelecekteki fiyat hareketlerini tahmin etmek için kullanılır. Bu yapılar genellikle trend dönüşleri veya devam sinyalleri verir.

Teknik Analiz Göstergeleri ve Formasyonları Arasındaki Fark

Teknik göstergeler ve formasyonlar, yatırımcılara fiyat hareketlerini analiz etmede yardımcı olur. Ancak, bu iki yöntem arasında bazı temel farklar vardır:

Göstergeler:

- Göstergeler, fiyat, hacim, momentum gibi verilerden oluşan matematiksel hesaplamalara dayanır. Yatırımcılara piyasanın mevcut durumu ve gelecekteki yönü hakkında bilgi sunar.

- Göstergeler genellikle gecikmeli sinyaller üretir, çünkü geçmiş verileri analiz eder ve bu verilerle bir eğilim oluşturur.

- Göstergeler, trendin gücünü, momentumu veya aşırı alım/aşırı satım seviyelerini belirlemede kullanılır.

| Gösterge | Tanım | Kullanım Amacı |

|---|---|---|

| RSI | Aşırı alım ve aşırı satım bölgelerini gösterir | Dönüş sinyalleri |

| MACD | Hareketli ortalamalar arasındaki ilişkiyi ölçer | Momentum ve trend yönü |

| Bollinger Bantları | Fiyatın volatilitesini gösterir | Aşırı alım/satım ve volatilite takibi |

Formasyonlar:

- Formasyonlar, grafiklerdeki belirli fiyat hareketlerinin belirli şekiller oluşturmasıyla ortaya çıkar. Genellikle bu şekiller bir trendin devamı veya dönüşü hakkında bilgi verir.

- Formasyonlar, grafik analizi ile doğrudan fiyat hareketine dayalıdır ve genellikle görsel sinyallerle çalışır.

- Formasyonlar, trend dönüşleri veya trend devam sinyalleri verir ve genellikle belirli şekiller (örneğin üçgenler, çift dipler) üzerinden değerlendirilir.

| Formasyon | Tanım | Kullanım Amacı |

|---|---|---|

| Çift Dip | İki kez dibe vurup yukarı hareket eden fiyat yapısı | Dönüş sinyali |

| Çift Tepe | İki kez zirve yapıp düşüşe geçen fiyat yapısı | Dönüş sinyali |

| Yükselen Üçgen | Yatay direnç ve yükselen destek ile oluşan yapı | Trend devam sinyali |

Teknik Analizde Kullanılan Başlıca Göstergeler

Teknik analizde kullanılan göstergeler, yatırımcıların fiyat hareketlerinin ardındaki momentum, trend ve potansiyel dönüşleri değerlendirmelerine yardımcı olur. İşte en yaygın kullanılan teknik göstergeler:

1. MA (Hareketli Ortalamalar)

Hareketli ortalamalar, fiyat hareketlerini daha pürüzsüz hale getirerek piyasa trendlerini belirlemede kullanılır. En popüler hareketli ortalamalar:

- Basit Hareketli Ortalama (Simple Moving Average - SMA)

- Üstel Hareketli Ortalama (Exponential Moving Average - EMA)

- Ağırlıklı Hareketli Ortalama (Weighted Moving Average - WMA)

2. MACD (Moving Average Convergence Divergence)

MACD, iki farklı hareketli ortalamanın birbirine göre konumunu inceleyerek piyasanın momentumunu ve yönünü gösterir. Alım-satım sinyalleri için yaygın olarak kullanılır.

3. RSI (Relative Strength Index)

RSI, aşırı alım ve aşırı satım bölgelerini tespit etmek için kullanılan bir momentum göstergesidir. Genellikle 70'in üzeri aşırı alım, 30'un altı ise aşırı satım olarak kabul edilir.

4. Bollinger Bantları

Fiyat hareketinin volatilitesini ölçen bu gösterge, iki bant arasında fiyatın dalgalanmasını izler. Bantların genişlemesi veya daralması, piyasanın volatilitesine işaret eder.

5. Stokastik(Stockhastic) Osilatör

Stokastik, kapanış fiyatının belirli bir zaman dilimindeki en yüksek ve en düşük fiyatlara oranını ölçerek alım-satım sinyalleri üretir. Aşırı alım (80 ve üzeri) ve aşırı satım (20 ve altı) bölgeleri yatırımcıya yön gösterir.

6. Parabolic SAR

Parabolic SAR, fiyatın altında veya üstünde yer alan noktalarla trendin yönünü gösterir. SAR noktaları fiyatın altında olduğunda yükseliş, üstünde olduğunda ise düşüş trendindedir.

7. Momentum

Momentum, fiyat değişimlerinin hızını ölçer. Fiyatın ivmesini anlamak ve piyasanın gücünü görmek için kullanılır.

8. Average True Range (ATR)

ATR, bir varlığın volatilitesini ölçer. Fiyat hareketlerinin ne kadar geniş veya dar olduğunu anlamaya yardımcı olur.Yatırımcılar, piyasanın ne kadar volatil olduğunu görmek ve stop-loss seviyelerini belirlemek için kullanır.

9. Average Directional Index (ATR)

DX, bir piyasa trendinin gücünü ölçer. ADX değeri yüksekse, güçlü bir trend vardır; düşükse, trend zayıftır. Trendin gücünü belirlemek için kullanılır, ancak trendin yönü hakkında bilgi vermez.

10. Commodity Channel Index (CCI)

CCI, aşırı alım ve aşırı satım bölgelerini belirlemeye yardımcı olan bir momentum göstergesidir. Yüksek pozitif değerler aşırı alım, düşük negatif değerler aşırı satım olarak kabul edilir.

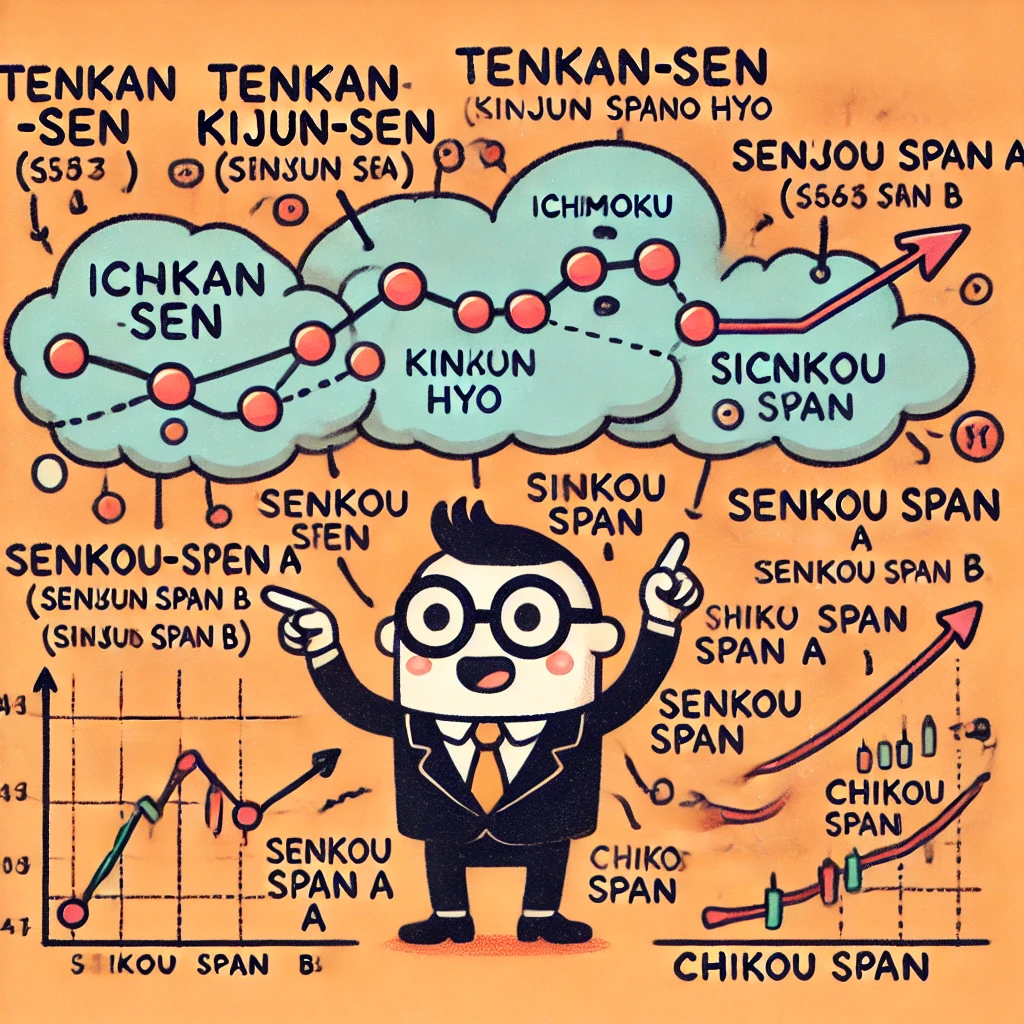

11. Ichimoku Bulutu (Ichimoku Kinko Hyo)

Ichimoku, trendi, destek ve direnç seviyelerini ve momentum sinyallerini bir arada gösteren çok bileşenli bir göstergedir. Fiyatın bulutun üzerinde olması yükseliş, altında olması düşüş sinyali olarak kabul edilir.

12. Williams %R

Williams %R, aşırı alım ve aşırı satım bölgelerini belirleyen bir momentum osilatörüdür. RSI’ya benzeyen bu gösterge, yatırımcılara fiyatın aşırı alım veya aşırı satım bölgesine yaklaştığını gösterir.

13. Keltner Kanalları

Keltner Kanalları, volatiliteye dayalı bir kanal göstergesidir. Fiyatın kanalın dışına çıkması güçlü bir trendin işareti olabilir.Fiyatın kanallar içinde hareket etmesi volatiliteyi ölçer, kanalın dışına çıkması trend dönüş sinyali olarak yorumlanabilir.

14. Directional Movement Index (DMI)

DMI, fiyatların yönünü ölçen bir göstergedir ve ADX ile birlikte çalışır. Pozitif DMI ve negatif DMI olarak iki çizgi içerir. Pozitif DMI, yükseliş yönünde hareketi, negatif DMI ise düşüş yönünde hareketi gösterir.

15. Volatility Index (VIX)

VIX, piyasanın beklenen volatilitesini ölçer. Genellikle 'korku endeksi' olarak bilinir. Piyasanın ne kadar volatil olduğunu ve riskin ne kadar arttığını anlamak için kullanılır.

16. Chaikin Para Akışı (Chaikin Money Flow - CMF)

CMF, bir varlığa ne kadar para girdiğini veya çıktığını ölçer. Pozitif değerler para girişini, negatif değerler para çıkışını gösterir.

Teknik Analiz Formasyonları

Teknik analizde formasyonlar, fiyat hareketlerinde belirli şekillerin oluştuğu grafik yapılarıdır. Bu formasyonlar, gelecekteki fiyat hareketlerini tahmin etmede önemli ipuçları verir.

En Çok Kullanılan Teknik Analiz Formasyonları:

-

Çift Dip Formasyonu / İkili Dip Formasyonu (Double Bottom): Bu formasyon, düşen bir piyasanın iki kez dibe vurup ardından yukarı yönlü bir hareket başlatacağı beklentisini içerir.

-

Çift Tepe Formasyonu/ İkili Tepe Formasyonu (Double Top): Yükselen piyasalarda oluşan bu formasyon, fiyatın iki kez zirve yaparak düşüşe geçeceği sinyalini verir.

-

- Yükselen Üçgen: Yatay bir direnç ve yükselen bir destek çizgisi ile oluşur. Bu formasyon, yükseliş sinyali verir.

- Alçalan Üçgen: Yatay bir destek ve düşen bir direnç çizgisiyle oluşur. Düşüş beklentisi yaratır.

- Simetrik Üçgen: Fiyatın sıkıştığı bu formasyon, kırılmanın hangi yönde olacağını belirlemek için kullanılır.

-

Omuz Baş Omuz Formasyonu (Head and Shoulders): Trend dönüşlerinde kullanılan bu formasyon, genellikle düşüş sinyali verir. Bu formasyonun ters versiyonu ise Ters Omuz Baş Omuz (Inverse Head and Shoulders - TOBO) olarak adlandırılır ve genellikle yükseliş sinyali verir.

-

Dikdörtgen Formasyonu: Dikdörtgen formasyonu, fiyatın yatay bir aralıkta hareket ettiği bir devam formasyonudur. Fiyat, destek ve direnç seviyeleri arasında gidip gelir. Dikdörtgen kırıldığında, trend devam edebilir.

-

Bayrak ve Flama Formasyonları: Bu formasyonlar, genellikle güçlü bir trendin devam edeceği beklentisini içerir. Bayrak, genellikle düz bir kanal şeklindeyken flama, üçgene benzer.

-

Takoz Formasyonu: Takoz formasyonu, trendde sıkışma gösteren bir yapı olup genellikle fiyatın bir süre boyunca daralan bir aralıkta hareket ettiğini gösterir. Takoz yukarı ya da aşağı kırıldığında fiyatın hareket yönü belirlenir.

-

Kama Formasyonu: Kama formasyonu, fiyatın sıkışarak bir aralıkta hareket ettiği trend devam veya dönüş formasyonudur. Daralan fiyat hareketi genellikle kırılma ile sonuçlanır ve trend devam edebilir veya tersine dönebilir.

-

Flama Formasyonu: Flama formasyonu, kısa vadeli bir konsolidasyon döneminin ardından güçlü bir trendin devam edeceğini gösteren bir formasyondur. Flamanın kırılmasıyla fiyat trend yönünde hareket etmeye devam eder.

-

Elmas Formasyonu (Diamond Formation): Elmas Formasyonu, fiyatın genişleyip sonra daraldığı bir dönüş formasyonudur. Bu formasyon genellikle bir yükseliş trendinden sonra görülür ve fiyatın düşüşe geçeceği sinyalini verir.

| Formasyon | Tanım | Sonuç |

|---|---|---|

| Çift Dip | Fiyat iki kez dibe vurur ve yükseliş beklenir | Yükseliş sinyali |

| Çift Tepe | Fiyat iki kez tepe yapar ve düşüş beklenir | Düşüş sinyali |

| Yükselen Üçgen | Yatay direnç ve yükselen destek | Yükseliş sinyali |

| Omuz Baş Omuz | Baş ve omuzlara benzeyen bir yapı | Düşüş sinyali |

Teknik Analiz Kullanırken Dikkat Edilmesi Gerekenler

Teknik analiz yaparken, sadece bir göstergeye veya formasyona dayanarak alım-satım kararı vermek riskli olabilir. Yatırımcıların dikkat etmesi gereken birkaç önemli nokta:

- Birden Fazla Gösterge Kullanımı: Tek bir göstergeye güvenmek yerine, birden fazla göstergenin sinyallerini değerlendirmek daha sağlıklı sonuçlar verir.

- Farklı Zaman Dilimlerinde Test Etmek: Göstergelerin farklı zaman dilimlerinde nasıl çalıştığını görmek, daha doğru sonuçlar elde etmenizi sağlar.

- Piyasa Koşullarını Göz Önünde Bulundurma: Teknik analiz, piyasa koşullarının normal seyrettiği durumlarda daha sağlıklı sonuçlar verir. Büyük haberler veya olaylar teknik analiz sonuçlarını etkileyebilir.

Teknik analiz, yatırımcıların piyasadaki fırsatları yakalamalarına ve gelecekteki fiyat hareketlerini tahmin etmelerine yardımcı olan güçlü bir araçtır. Göstergeler ve formasyonlar, yatırımcıların fiyat hareketlerini anlamada iki farklı yaklaşımdır. Doğru kullanıldığında, yatırım stratejilerine yön verir. Ancak, teknik analiz tek başına yeterli olmayabilir ve temel analizle birlikte kullanılmalıdır. Ayrıca, göstergeleri ve formasyonları öğrenip farklı piyasa koşullarında test etmek yatırımcılar için kritik öneme sahiptir.

Çok güzel bir anlatım olmuş. Gerektiği kadar detaylı ve bir o kadar da sade. Bu konuları yeni yeni öğrenmeye çalışan birisi olarak bana çok faydalı oldu. Teşekkürler

Çok güzel bir anlatım olmuş. Gerektiği kadar detaylı ve bir o kadar da sade. Bu konuları yeni yeni öğrenmeye çalışan birisi olarak bana çok faydalı oldu. Teşekkürler

Çok güzel bir anlatım olmuş. Gerektiği kadar detaylı ve bir o kadar da sade. Bu konuları yeni yeni öğrenmeye çalışan birisi olarak bana çok faydalı oldu. Teşekkürler

Çok güzel bir anlatım olmuş. Gerektiği kadar detaylı ve bir o kadar da sade. Bu konuları yeni yeni öğrenmeye çalışan birisi olarak bana çok faydalı oldu. Teşekkürler